バイマ初心者にとって、小難しく感じてしまう代表的な問題が『関税』の問題です。

このブログに辿り着いたあなたもBUYMAを始めてみたけど、『いざ出品しようとした時に関税の計算がわからない。』とか、

『いつも関税かからなかったのに急に関税がかかるようになった』などの問題を抱えていると思います。

そして、ネットなどで調べてみると、個人輸入だと関税がかかるとか、かからないとか消費税がかかるとかかからないとか、

書いてあることがそれぞれ違っていたりして更に混乱しているのではないでしょうか?

この記事では、個人輸入の際に計算が必要な『関税』と『消費税』の計算方法についても詳しく解説していきます。

関税とは

まず、そもそも関税とはどんな『税』でしょうか?確認しましょう。

貨物が、ある境界線を通過するとき、それに割り当てて徴収する税。特に、外国から輸入する貨物に対して国家が課する税。税関で徴収する。

つまり、みなさんが海外で商品を購入して日本へ輸入する時点でその商品には関税が課せられます。

しかし、消費税のように全ての商品に一律で税率が決まっているわけではなく、商品それぞれの素材などの項目によって税率が定められています。

また、同じ輸入でも「個人輸入」や「一般輸入」、「小口輸入」など呼び方が様々ありそれぞれ関税の算出方法が異なり複雑です。

更に困ったことに、これらを正しく理解しないままブログなどに記載する発信者も多く、情報が錯乱しています。

そこで今回、正しく理解してもらうために解説しています。

簡易税率と一般税率について

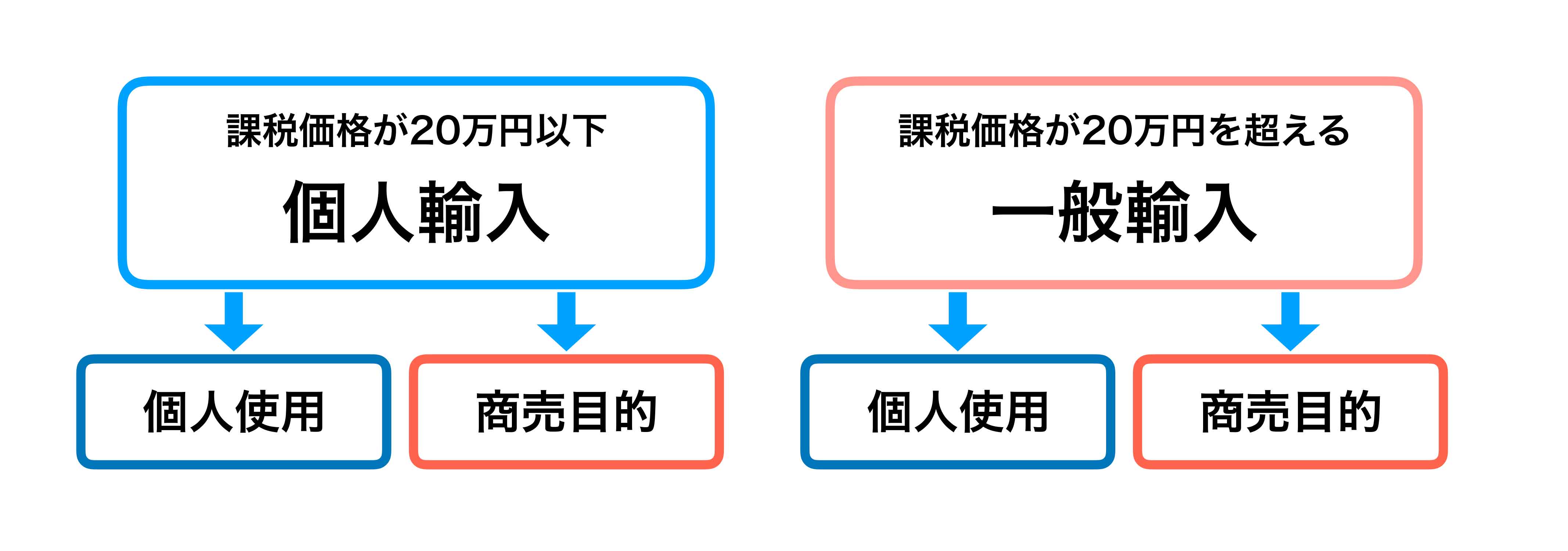

まず、はじめに理解していただき点として輸入を『個人輸入』と『一般輸入』の2つの定義で分けます。

個人と一般で分ける際の基準は輸入する商品の課税価格が20万円を超えるか、20万円以下かで分かれます。

一般輸入は課税価格が20万円を超える場合。・・・一般税率

個人輸入は課税価格が20万円以下の場合。・・・簡易税率

課税価格の合計が20万円以下なら簡易関税率を適用して計算しますね!というものです。

ここで注意する点は、商品価格=課税価格ではありません。

ですから、30万円のジャケットを個人で使用する目的で輸入する場合は、課税価格20万円以下になるので個人輸入となり簡易税率です。

また、18万円のジャケットで送料が2万円、保険料が5千円の商品を商売目的で輸入する場合は、課税価格20万円を超えるので、一般輸入となり一般税率となります。

課税価格とは、輸入する商品に必要な調整を加えた価格となります。そして、その必要な調整はその輸入の目的が『個人使用目的』か『商売目的』かで異なります。

個人使用目的=海外の卸価格として小売価格の60%、同梱している商品の合計の商品価格 X 税率 (送料等は含まない)

商売目的=海外の卸売価格に輸送コスト・保険料、その他の費用を合計した商品価格 X 税率

すでにここまでの話で頭がパニックになっていると思いますので、わかりやすく表にすると下記になります。

課税価格が20万を超えるか、それ以下かを算出するには、まずそれが個人使用なのか商売目的かで課税価格の算出方法が異なります。

その上で、20万円以下の場合は個人輸入となり関税は簡易税率が適用されます。

また、20万円を超える場合には、一般輸入となり関税は実行関税率が適用されます。

個人輸入か一般輸入かの違いは、個人使用か商売かの違いではなく、金額の違いになるので、20万円を超える一般輸入でも個人使用目的であれば商品の60%が課税価格となります。

逆に言うと、個人使用の目的であっても商品代金の60%が20万円を超えるような高額商品に対しては、一般輸入の実行関税率が適用されるということになります。

総額20万円以下の場合に簡易税率が適用されることは税関のHPにも記載があります。

(総額20万円以下の場合)

海外から商品を輸入する場合、個人使用の品物または贈り物であっても、原則としてその商品に対して関税が課されることとなりますが、一般貨物または郵便小包を利用した場合で、課税価格の合計額が20万円以下の場合には、一般の関税率とは別に定められた簡易税率が適用されます。

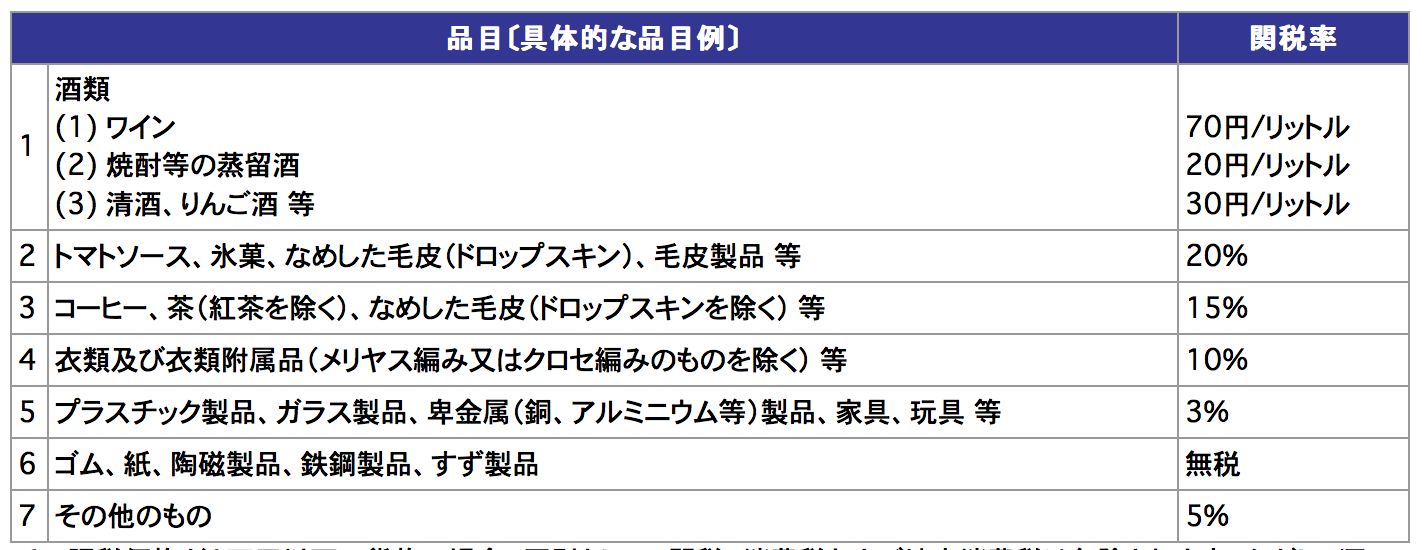

一般の関税率を適用する場合、数千もの品目分類の中から税率を適用することになりますが、この簡易税率を適用する場合、その品目分類を大別した7区分において税率を確定します。ただし、この簡易税率は、携帯品及び別送品、関税が無税または免税になるもの、わが国の産業への影響を考慮し簡易税率を適用することが適当でないとされている物品には適用されません。

また、輸入者が、これら輸入貨物の全部について一般の関税率の適用を希望した場合には、一般の関税率を適用します。(実行関税率表)

そしてその簡易税率の表は下記になります。

皆さんに特に影響のある項目は、4、5になるかと思います。

革製品やニット製衣類、履物などは簡易税率対象外となりますので詳しくは税関HPで確認してください。

ここで注意するべき点は、最初のうちは皆さん一度の購入金額が20万以下になると思いますので、

簡易税率になるのですが、商品によっては一般税率の方が安くなる可能性もありますのでその際には、

現地を輸出する際に「一般税率適用希望」というメッセージを箱に書いてわかるようにしておけば通関時に一般税率(実行関税率)で対応されます。

ただこの方法は海外直送のオンライン買い付けではできませんので、海外パートナー仕入れの場合の話になります。

個人使用と商売目的(小口輸入)

個人の輸入者が自分自身の使用目的のために輸入するものは『個人使用目的』です。

販売目的で輸入するものは『商売目的』で小口輸入と呼んだりします。

『個人使用目的』と『商売目的』では何が違ってくるのかというと支払う税金の額が変わってきます。

税金の額が変わってくる訳は、課税対象となる金額が異なるからです。

個人使用目的=海外の卸価格として小売価格の60%、同梱している商品の合計の商品価格 X 税率 (送料等は含まない)

商売目的=海外の卸売価格に輸送コスト・保険料、その他の費用を合計した商品価格 X 税率

大きく違う点としては、個人使用目的の場合は小売価格の60%が課税対象の金額となります。また、個人使用目的の課税価格には送料等の諸費用が含まれません。

課税価格の計算方法

ご自身の個人的使用の目的で輸入する貨物の課税価格は、 海外小売価格に0.6を掛けた金額となります。その他の貨物 の課税価格は、商品の価格に運送費及び保険料を足した金 額になります。

引用元:税関HP

[alert title=”注意”]ここで紛らわしいのは、ネット上では個人使用目的の場合の課税対象額に送料も含まれると発信している間違った情報があるからです。そのせいで勘違いをされている方も多いですが、個人輸入の場合は、送料等は計算に含まれません。

上記税関HPにも記載ある通り、それぞれの課税価格は、個人使用目的の場合は、海外小売価格に0.6に掛けた金額、その他(小口輸入)の場合は、商品の価格に運送費及び保険料を足した金額です。[/alert]

個人使用目的だと商品金額の60%が課税対象となり、商用だと商品金額そのものに送料や保険料も合計した金額か課税対象となるということで、

単純に考えて商用目的になった場合、圧倒的に関税が高くなってしまいます。

しかし、その感覚はBUYMAでビジネスをしているパーソナルショッパーだから高く感じるとも言えます。

その理由は、一般的には、商売で輸入をする場合は小売価格ではなく、卸売価格で輸入するはずです。

ですから、この税率が決められた基準としても一般的に輸入事業者は製品小売価格の数十%安い卸価格で仕入れをしていることを想定して定められています。

個人使用目的の課税対象である、小売価格の60%よりも安い可能性が高いですし、送料などのコストもパーソナルショッパーにとっては1商品あたりにかかる送料のコストが非常に高いですが、

一般的な輸入事業者となればコンテナ単位の輸入になりますので1商品あたりの送料は非常に安くなります。

皆さんがBUYMAのショッパーとして活動する場合は、どうしても1点ずつの仕入れになりますし、

卸価格ではなく小売価格で輸入をするので商用輸入として扱われると、とても高い関税額になってしまうわけです。

そんなことなら、パーソナルショッパーの皆さんとしては商用目的の輸入ではなく、個人使用目的として課税されたいと思うはずです。

それでは、個人使用と商売用の線引きはどこでされるのでしょうか?

個人使用と商売用の線引き

個人使用目的と商売目的で、それだけ大きな差が出るのであれば、なるべく個人使用目的としての扱いになった方が助かります。

では、個人使用目的と商売用の線引きがどこにあるのか?ですが、

本来、個人使用目的の定義としては、他者に販売しないことはもちろんのこと、自分以外の人が一切使用しないことが条件となります。

ですから、友人や家族にプレゼントをするとか、友人と共同で購入することなどは認められません。

[alert title=”注意”]ここでまた問題ですが、「発送区分をギフトにすると関税がかからない」なんて話があります。商品として販売目的で輸入するのに「ギフト」として申告している時点でかなりの違法行為です。また、上記でも書いている通り、個人使用目的の輸入はプレゼントすることも認められておらず、個人で使用しなければいけません。

税関に電話で確認したところ、この「贈与品(GIFT)」 の区分ですが、お友達や家族に対するプレゼントという話ではなく、公共性の高いところへ寄贈するもののことなので、そもそも「これは商品ではなくプレゼントだから関税をかけないで!」と言っても全く意味がなく、それは商売目的の小口輸入になるということです。

結果的に発送区分を「商品(Merchandise)」ではなく「贈与品(GIFT)」にしている人は、ただただ違法行為を犯しているだけということになります。[/alert]

ですから、皆さんの仕入れは基本的には商売目的の小口輸入となります。しかし、そのまま商品を輸入した場合、税関でどのように判断されるかはわかりません。

その判断基準としては下記が考えられます。

1、商品の数量が個人使用の量として適量かどうか?

個人使用目的で購入しても、同じものを複数輸入した場合には商用とみなされる確率は高いです。

そこで、「家族の分で〜」とか、「クラスメートに配って〜」とか、言ってもそもそも個人使用の範疇を超えていますので商用となります。

一度に沢山の商品を輸入すれば商用とみなされやすいですが、単品を別便で小分けにしてもその輸入回数が多ければ、税関では利益が記録されていきますのでいずれ商用とみなされます。

2、購入する商品が繰り返し輸入されていないか?

税関には記録が残ります。ですから皆さんが輸入ビジネスをしていればその履歴から同じ場所から同じ商品が繰り返し購入されているということで商用になるパターンです。

そうしてバレてしまうにも関わらず、商品と申告せずに個人使用の関税で輸入を続けていると、完全な違法行為になりますので、後々追徴課税などの罰則があります。

3、インボイスの価格が適正かどうか?

インボイスの価格をあえて小さく記載(アンダーバリュー)し、関税額を少なくしたり、免税対象にしようという意図が見えないかどうかも見られています。

海外ショッパーさんに多いようですが、インボイスの申告価格を実際の商品価格より低い価格にしたり、関税がかからないように工夫をして発送しているパターンがあります。

そして、バイマ内では「関税はかからないようにしています」とか「関税が万が一かかった場合には返金します」みたいな販売方法を取っている人がいます。

明らかに犯罪行為と言えます。

4、送り先が会社や屋号になっていないか?

単純に自宅より会社の方が受け取りやすいから会社の住所を記載する場合もありますが、税関ではわからないため、個人宅以外の配送先の場合は、チェックされる確率が高くなります。

逆に商売目的で活動されているパーソナルショッパーさんは、送り先を屋号や会社名にすることで、通関時に「個人使用目的」ではなく「商売目的」として課税されるので、健全な活動をするために送り先を会社名にするのはオススメです。

それらの基準から税関で個人か商用かの判断をしています。

しかし、それらは曖昧で実際に輸入者に聞かなければわからない点も多いです。

例えば、Tシャツを一点輸入してもそれだけの情報では個人として判断されます。しかし、実際にはそのTシャツを友人にプレゼントすれば商用ですし、バイマで販売すればもちろん商用です。

しかし、税関ではその程度のレベルなら個人使用で通してしまうということです。

間違っても、インボイスの金額を不正に低くしたり、税関職員から連絡が来ても個人輸入と言い張るようなことはしないようにしましょう。

1万円以下の物品の免税適用

ネット上の情報で『1万円以下の商品は免税される』とか、『16,666円以下の商品は免税される』というのを見たことがあると思います。

これについて正しく理解しておきましょう。

税関HPには以下のように記されております。

課税価格の合計額が1万円以下の物品の免税適用について (1006東京税関版)

◎課税価格の合計額が1万円以下の物品の輸入については、その関税及び消費税が免税されます。

ただし、消費税以外のその他の内国消費税(例えば、酒税、たばこ税等)が課せられる場合は、それらの税は免税の適用がありません。

なお、課税価格の合計額が1万円以下の物品であっても、我が国の産業に対する影響その他の事情を勘案して、特に定められた物品については、免税適用になりませんので留意して下さい。

また、「関税を免税しない物品」として特に定められた物品であっても、税関において個人的使用に供されると認められる贈与品であって、課税価格が1万円以下の場合は免税となるものもあります。

◎「課税価格の合計額が1万円以下の物品」の判断は、次の基準により行われます。

(1)1申告に係る輸入貨物の課税価格の合計額が1万円以下のもの

ただし、1インボイスに係る貨物を分割して申告した場合には、そのインボイスに記載されたすべての貨物の課税価格を合計したものになります。

(2)郵便物については、1つの包装に梱包された輸入貨物の課税価格の合計額が1万円以下のもの

ただし、同一差出人から同一名宛人に、同一時期に分散して郵送されたもの等(例えば、郵便物の重量制限により分割して郵送されたもの)は、当該分割されたすべての郵便物の課税価格を合計したものになります。

(参考)「関税を免税しない物品」として定められている物品の主なもの革製のカバン、ハンドバッグ、手袋等、編物製衣類(Tシャツ、セーター等)、スキー靴、革靴及び本底が革製の履物類等

(関税定率法第14条第18号、関税定率法施行令第16条の3、関税定率法基本通達14-21、輸入品に対する内国消費税の徴収等に関する法律第13条第1項第1号)

この『1万円以下の商品の免税適用』については、個人輸入の個人使用目的に適用されるルールです。

個人輸入でも商売目的の小口輸入には適用されません。

『課税価格の合計が』という点がポイントになりますが、

すでに説明した通り、個人使用目的の個人輸入の場合、課税価格は(海外の卸価格として小売価格の60%、同梱している商品の合計の商品価格)となりますので計算すると、

海外の商品価格が16,666円以下の商品であれば課税価格が免税対象の1万円以下になるということです。

注意すべき点は、『合計』なので、一度に同梱される商品の合計がその金額になる必要があります。

また、ここでも革製品やニット製衣類(編み物)などは免税の対象外となります。

輸入商品にかかる消費税の計算

輸入した商品に関税がかかった場合、消費税も合わせて徴収されます。

実はこの消費税の計算がとても複雑なんです。こちら税関のHPをご覧ください。

わかりますか?よくわからないですよね。

パッと見はとてもややこしいですが、よく読めば大丈夫です。それでは解説していきますね。

消費税の課税価格は商品の総額に先に説明した関税を足した金額となります。

課税価格の計算式

消費税の課税価格(1,000円未満切り捨て)=商品総額+関税+(特別消費税)※特別消費税とはタバコ税や酒税など

税関の計算図で説明すると、まずAの商品は、商品総額は534,795円です。

その価格に関税の14%を掛けます。計算上、端数処理をして、534,000円に14%を掛けて74,760円が関税額となります。

そして、元の商品総額534,795円に関税の74760円の端数処理した74,700円を足し、609,495円となりますが、端数処理で609,000円が消費税の課税対象額となります。

消費税の計算式

課税価格 x 消費税率 = 消費税(100円以下は切り捨て)

609,000円に消費税の6.3%を掛けます。

皆さんのよく知る消費税は、本当の税率は6.3%です。そこに地方消費税が別途消費税額の63分の17(消費税率に換算して1.7%相当)課税されることから、これらを合わせた税率は8%となります。

(注) 平成31年10月1日より、消費税率(地方消費税率2.2%を含む。)は10%です。

その結果、38,367円になります。100円未満を端数処理して38,300円が消費税となります。

地方消費税の計算式

消費税 x 地方消費税率 = 地方消費税(100 円以下は切り捨て)

地方消費税率は22/78になりますので端数処理をした38,300円に22を掛けて78で割ってください。10,334円となり

最終的に端数処理して10,300円が地方消費税となります。

まとめると商品総額534,795円に対して、関税の74,700円と消費税の38,300円と地方消費税の10,300円が必要になります。

つまり消費税は38,300円+10,300円=48,600円となります。

ネット上の情報を見ると消費税の計算がまちまちです。

例えば、商品総額×0.6(60%)×0.08(8%)なんて書いてあったりしますが、大きな間違いです。

まず課税対象額には関税も含みます。商品総額に60%をかけるということは、個人輸入の場合の計算ですが、

その金額に対して関税を足した金額に消費税はかかります。

そして、8%を掛けてしまっているのも厳密に言うと違ってきます。

しかし、先に説明したように内国消費税6.3%を掛けて、そのあとに地方消費税を1.7%で掛けて

端数処理をして、、、、なんてやっていると日が暮れてしまうので、ざっくりと8%を掛けて

概算を出してしまう方法でも悪くはありません。

厳密な計算では、48,600円が消費税額となりましたが、青枠内で解説しているように概算をざっくり計算するなら

609,000円の8%で計算しておけば、48,720円の計算になりますので、実際より高めに見積もりできるのでそれでも良いです。

個人輸入の関税と消費税のまとめ

いかがでしたでしょうか?

まずは、関税の計算は個人使用目的と販売目的で異なるということ。

また、一度の輸入の総額が20万円以下かそれを超えるかで一般税率と簡易税率で異なること。

それを理解した上で、商品総額と関税を足した金額に消費税がかかるということは理解できましたか?

関税は思っている以上にかかります。

でも、BUYMAのパーソナルショッパーとして輸入ビジネスをするならちゃんと理解して正しく手続きをしなければビジネスとして成功はしません。

「とりあえず、利益が300円でもいいからとにかく出品しなさい!」なんて事してたら、まともに稼ぐことはできませんので気をつけてください。

関税を理解するのは、なかなか難しいかもしれませんが、

何か困った時にすぐに相談できる場所があるといいですね。

もっとBUYMA(バイマ)物販について知りたい!

チャットで相談したい!

そんな人は、公式LINEアカウントへ登録をどうぞ^^

BUYMA(バイマ)で素敵なライフスタイルを☆ それでは、また! 次のブログで。